交银国际首席策略分析师洪灝:

相对于国外一些大经济体为化解系统性风险而实施的过度宽松“猛药”,我们的央行是最有“节操”的,主要是是在防范系统性风险出现。

大家没有见过一季度GDP这么大的负增长,很担心吧!但只要没有伴随更大的失业就不可怕。

连续下调5年期LRP的意义不大,虽然购房的确需要考虑贷款利率,但这不会影响根本需求。一个月省几百元月供,边际刺激意义并不明显。

香港宝新金融首席经济学家郑磊:

维持温和通胀是“高技术活儿”,所以央行需要更仔细地拿捏宽松尺度。

一直建议央行考虑收购一些银行发放的中小企业贷款,这样能够更有效地激励商业银行向中小企业提供融资支持。

东方证券首席经济学家邵宇:

目前的政策组合力度比较温和,财政政策会牵扯到特别国债的发行机制调整,但这可能要等两会以后才有结果,而且这取决于用今年增长总体的目标的设定。

预计全年的LPR利率下调空间可能在30到40个BP。”也就是说,如果20日LPR下调20个基点后(年内达到下调30个基点),央行仍有定向降息弹药。

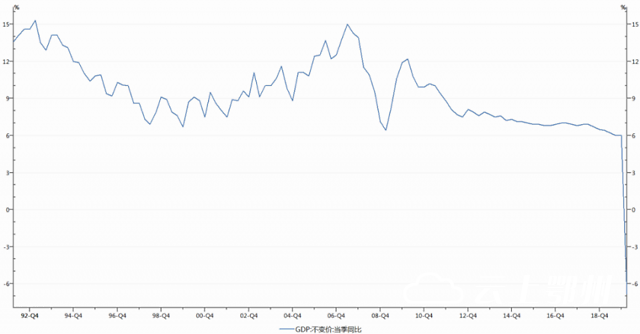

周五,一季度GDP出炉,同比下滑6.8%,为有记录以来最大降幅,这称得上是上世纪60年代以来所面临的最严峻经济形势。按照市场预期,4月20日,1年期LPR有望下调20个基点——由之前的4.05%降到3.85%,这也将是贷款利率市场化改革以来、同时也是年内幅度最大的定向降息。

那么央行面对如此形势,为何不果断采取规模更强刺激?最大悬念为何?后期政策空间还有哪些?就此,《红周刊》记者独家连线了东方证券首席经济学家邵宇、香港宝新金融首席经济学家郑磊,以及交银国际首席策略分析师洪灝。从三位机构首席采访反馈来看,相较于海外央行的“撒钱式”放水,我国央行可谓是最有“节操”的。即使下周一LPR下调20个基点落地,央行仍有定向降息弹药。至于市场较为关注的事关房贷利率的5年期LPR利率降不降,在他们看来,调整与否意义并不大,边际刺激有限。

临危不乱 央行守住“节操”

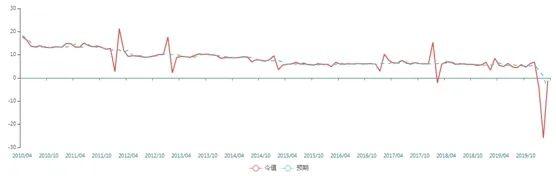

关于央行应该顺应全球大规模刺激,还是将“弹药”储备起来,以为后期所有,业内争论已久。高呼降准、乃至下调存款利率的声音不绝于耳。现阶段而言,主流意见认为央行不宜操之过急,保持节奏。邵宇认为,一季度经济所受冲击是非常大的。疫情令我国经济活动阶段性停摆,消费、投资领域都被波及。而值得注意的是,经济下滑集中在因“封城”发酵的一二月份。三月份的一些细分关键经济数据同比已经快速好转,工业增加值等绝对数字所获改善也是显而易见的。

图1:- 6.8%。超预期的一季度GDP负增速

图2:三月工业增加值绝地反弹,同比增速为-0.10%,好于预期

“这是我国改革开放以来首次公布负的GDP增长数据。与世界各国相比,我国GDP首季下降情况仍属可接受范围”,郑磊指出,“经济没有出现“一边倒”的态势,第二产业受到冲击很大,消费普遍收缩;电商和高技术产业呈现阶段性扩张,说明疫情加速了这两类企业转型。”洪颢则认为,相对于国外一些大经济体为化解系统性风险而实施的过度宽松“猛药”,央行的举动都不算刺激,央行主要是是在防范系统性风险出现。所以我们的央行是最有“节操”的,金融体系运行稳定,实现了阶段性目的。

以美联储为首的全球央行首轮降息已过去,截至目前,尚未有大央行继续降息,取而代之的是通过前所未有的“花样”QE拯救经济。那么央行为何没有临摹美联储,而选择守住“节操”呢?

除了中美两国金融市场生态不同导致的“免疫力”不同,以及对疫情的防控结果不同之外,还有其他深层次的原因。邵宇认为,总体而言,在货币政策刺激方面,我国是比较谨慎的。因为发达国家的货币“放水”有外溢效应。美联储可以通过增发美元进行全球性购买,如当下紧俏的商品口罩、呼吸机,等等。而人民币基本上只能在国内流动,不能在全球范围内收购更多的资源,海外贸易商品结算毕竟还是主要通过兑换为美元后执行。这个显著的区别决定了我们在货币政策方面不能简单复制美元政策。

郑磊则表示,美元洪流对全球输出通胀,对我国本已处于高位的通胀也构成推动作用(我国去年进口的大豆占国内用量之比就高达85%,今年的进口量和单位价格还有可能上升),饲料涨价预期推动禽畜养殖——特别是猪产业——经营成本上升,为抑制通胀增加难度。维持温和通胀是“高技术活儿”,所以央行需要更仔细地拿捏宽松尺度。

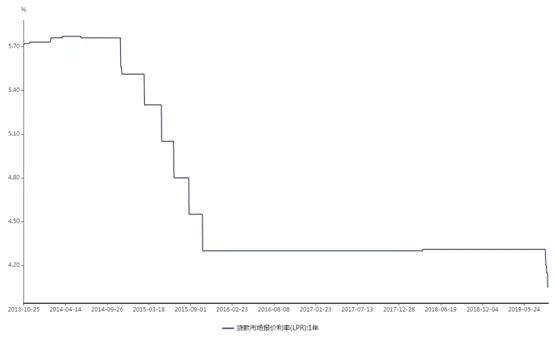

提振资金疏导支持大基建 悬念在楼市

2019年以前,理论上央行可以根据具体情况随时调整利率。而去年8月的贷款利率市场化改革之后至今,贷款利率调整只能在每月20日由LPR来决定,某种程度上来说,央行调整贷款利率就不那么自如了,所以每个月LPR的变化就格外重要。而决定LPR的“准星”——MLF利率指引——变得极具前瞻性。相比央行4月7日把“超额存款准备金”利率从0.72%大幅调低到了0.35%,4月15日1年期MLF中标利率大降20个BP(基点)至2.95%,更有指示意义,因为降准属于释放资金,降息更能引导资金流向实体经济。这预示着周一(4月20日),1年期LPR下调20个基点成为可能——由之前的4.05%降到3.85%,这是贷款利率市场化改革以来、同时也是年内幅度最大的定向降息。

图3:1年期LRP统计

“MLF利率引导LPR大幅下调的预期,意味着央行面对当前形势欲大幅加强逆周期货币政策调节力度,但并非’漫灌’”,邵宇还指出,“预计全年的LPR利率下调空间可能在30到40个BP。”也就是说,如果20日LPR下调20个基点后(年内达到下调30个基点),央行仍有定向降息弹药。郑磊认为,央行在节后开始就积极为市场提供流动性支持,但是消极的一面是仍有资金滞留在金融体系之中,所以需进一步疏导资金流向实体经济部门和支持大型基建项目建设。央行继续引导是必须的。

另一市场关心的问题是,5年期LPR是否下行。因为5年期LPR直接挂钩房贷利率,与楼市息息相关。贷款利率市场化改革以来,5年期LRP两轮下调,每轮下调5个基点之后至4.75%。明天该利率下行多少——5、10、20个基点——成为悬念。如果该利率不降,对于楼市情绪会造成明显打压。主流观点就此也存在一定分歧,因为“房住不炒”不能与不鼓励买房划等号。邵宇认为,根据当前形势,5年期LPR可能下调,短期下调幅度会更大一点,超过此前(5个基点)。而郑磊则认为,第一季度百城房价统计显示大部分城市涨幅为零或小幅上涨,表明目前政策控制得当,所以不一定现在有必要下调5年期LPR,因为其信号意义比实际作用要大。

洪颢认为,连续下调5年期LRP的意义不大,虽然购房的确需要考虑贷款利率,但这不会影响根本需求。一个月省几百元月供,边际刺激意义似乎不明显。记者梳理发现,有业内人士计算,如果按30年偿还的100万房贷为例来计算,5年期的LPR如果每降10个基点,月供大约减少60块钱左右。目前多数房贷期限超过5年,根据央行规定,从明年开始如果LPR下调了,因为“加点”值已固定,房贷利率才会下来的,2020年的房贷利率与2019年相同。

观望财政政策取向 稳就业更优先

下调LPR是货币政策应对“战疫”的重要组成部分。有财政政策配合才能形成“组合拳”。就此邵宇认为,目前的政策组合力度比较温和,财政政策会牵扯到特别国债的发行机制调整,但这可能要等两会以后才有结果,而且这取决于用今年增长总体的目标的设定。

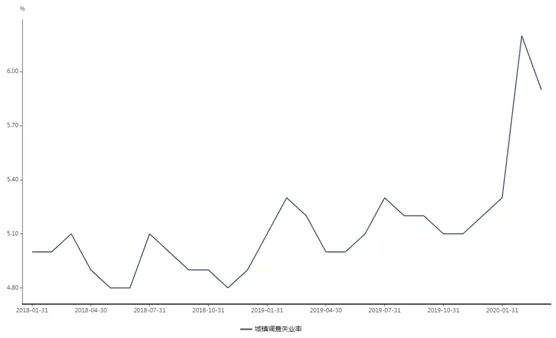

“一季度的失业率统计可能并不能充分反映实际失业情况,还有很多企业——尤其是广东、江浙一带的密布的外贸型中小企业——因为海外需求锐减等原因,传统的“亮灯经济”现象不足以说明满负荷复工,部分员工还处于无薪休假,所以继续扶持受损严重的行业,以免出现大规模失业的冲击”。郑磊还表示,“一直建议央行考虑收购一些银行发放的中小企业贷款,这样能够更有效地激励商业银行向中小企业提供融资支持” 。

洪颢认为,大家没有见过一季度GDP这么大的负增长,很担心吧!但只要没有伴随更大的失业就不可怕。但其实就业情况更关键。目前工业总体复工率可以达到90%,但是服务业受打击沉重,对就业影响很明显。就算疫情有一定缓和,可能、全球衰退的压力也挥之不去这会导致全球化加速分裂,会进一步影响我国的就业。如果失业扩大,那就比较麻烦了。

图4:三月份全国城镇调查失业率为5.9%,比2月份下降0.3个百分点

红周刊记者梳理发现,自贷款利率市场化改革以来,央行调控节奏保持平稳,市场节奏也没有显著脱离政策面。仅从LPR下调对市场情绪的影响看,因LPR下调的时间和预期幅度都比较确定,所以股市往往有提前表现,而利好落地当日,指数波动则多数不大,观望上升,短线调整后人气恢复;仅第四轮LPR下调之际,沪指一度表现抢眼,随后很快变盘。明日LPR下调落地,大市观望情绪仍可能上升,或酝酿短线变盘。■

图5:去年8月贷款利率市场化以来LPR下调与沪指表现对照